土地活用コラム

マンション購入が相続税対策になるのはなぜ?節税効果や名義人の決め方、メリット・デメリットを解説

「マンションを購入すると相続税対策になる」と聞いたことがある方もいるでしょう。どうしてマンションを購入すると、相続税を抑えることができるのでしょうか。

本記事ではマンション購入が相続税対策に効果的な理由や、同額の現金とマンションを相続した場合の相続税の違い、メリット・デメリットなどを解説します。同じマンション購入でも自宅にするか、賃貸にするかで相続税が変わってきます。自分に合う相続税対策を検討している方は、ぜひ本記事を参考にしてください。

マンション購入が相続税対策に効果的な理由

マンション購入が相続税対策に適しているのは、現金とマンションは相続税評価額が異なるためです。

相続税評価額とは、相続税を算出する際の基準となる金額を意味します。例えば、現金の1億円の場合、相続税評価額は1億円です。一方、マンションの場合、土地と建物を併せて1億円で購入しても、一般的に相続税評価額は1億円よりも低くなります。そのため、同額でも現金で相続するよりも、相続税を抑えることができるのです。

加えて、マンションを相続する場合、「小規模宅地等の特例」の適用を受けられる可能性があります。この特例は、自宅や事業用だったマンションを相続し、要件を満たす場合、条件に応じて、一定の割合で相続税の減額が受けられる制度です。

この特例が適用になれば、被相続人(亡くなった方)が自宅として住んでいたマンションは、330m²を限度に相続税が80%減額されます。賃貸マンションとして購入したマンションも、200m²を限度に、50%の減額を受けることが可能です(※)。

※参考:国税庁.「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」,(参照2025-04-27).

賃貸マンションにするとさらに高い節税効果が期待できる

自宅用として購入したマンションは、現金で相続するより相続税を抑えられますが、さらに節税効果を高めたいなら、賃貸マンションにするのがおすすめです。

賃貸マンションにすると、土地の相続税評価額には以下の要素が加味されるため、自宅マンションの建っている土地よりも、相続税評価額が低くなります。

- 借地権割合:土地の所有権のうち、土地を借りて使用する権利の価値が占める割合

- 借家権割合:建物を借りて使用する権利の価値が建物の価値に占める割合

- 賃貸割合:賃貸物件全体に対して、貸し出されている部分が占める割合

一般的に、賃貸マンションが建っている土地の相続税評価額は、自用地(自宅が建っている土地)の評価額の80%程度です。

また、建物の相続税評価額にも、借家権割合と賃貸割合が加味されるため、自宅よりも相続税評価額が下がります。一般的に、賃貸マンションの建物の相続税評価額は、自宅用マンションの70%程度です。

土地も建物も相続税評価額が下がるため、賃貸マンションにすることで、大幅に相続税の負担を抑えられます。ただし、具体的な評価額を把握するには、個別の状況に応じた詳細な計算が必要です。

同額の現金とマンションの相続税の違い

1億円の現金と、1億円のマンションを購入した場合で相続税がどのように違うのかを比較してみましょう。

現金

現金1億円を相続する場合、1億円がそのまま相続税評価額になります。相続税には「3,000万円 +(600万円 × 法定相続人の数)」の基礎控除があるため、法定相続人が1人の場合、課税遺産総額は「1億円 - 3,600万円 = 6,400万円」です(※1)。

法定相続分に応ずる取得金額が5,000万円から1億円以下の場合、税率は30%で700万円の控除があるため、「6,400万円 × 30% - 700万円 = 1,220万円」が相続税になります(※2)。

※1 参考:国税庁.「相続税」,(参照2024-04-27).

※2 参考:国税庁.「No.4155 相続税の税率」,(参照2024-04-27).

マンション購入

現金1億円で、土地4000万円・建物6000万円の賃貸マンションを購入した際の相続税を、シミュレーションしてみましょう。条件は以下のように設定します。

- 法定相続人:1人

- 持分を考慮した敷地面積:40m²

- 自用地の相続税評価額:3,200万円(時価の80%を想定)

- 自用家屋の相続税評価額:3,600万円(時価の60%を想定)

- 借地権割合:80%

- 借家権割合:30%

- 賃貸割合:100%

- 小規模宅地等の特例:適用あり(貸付事業用宅地等は200m²まで50%減額)

相続税は、以下の流れで算出します。

- 土地の相続税評価額:自用地の相続税評価額 ×[1 − (借地権割合 × 借家権割合 × 賃貸割合)]

3,200万円 ×[1 − (80% × 30% × 100%)]= 2,432万円 - 建物の相続税評価額:自用家屋の相続税評価額 ×(1 − 借家権割合 × 賃貸割合)

3,600万円 ×(1 − 30% × 100%)= 2,520万円 - 小規模宅地等の特例適用後の相続税評価額:(土地の相続税評価額 × 50%) + 建物の相続税評価額

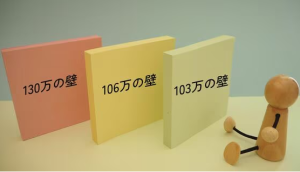

(2,432万円 × 50%) + 2,520万円 = 3,736万円 - 法定相続分に応じた取得金額:小規模宅地等の特例適用後の相続税評価額 - 基礎控除

3,736万円 - 3,600万円 = 136万円 - 相続税:法定相続分に応じた取得金額 × 税率 - 控除額

136万円 × 10% - 0円 = 13.6万円(※)

このように1億円で賃貸マンションを購入すると、相続税は13.6万円まで圧縮できます。

なお、相続税の税率および控除額は、法定相続分に応じた取得金額によって異なるため注意しましょう。

※参考:国税庁.「No.4155 相続税の税率」,(参照2024-04-27).

借金でマンションを購入するとどうなる?

借金でマンションを購入すると、さらに相続税を抑えられる可能性があります。

相続税には、現金や不動産などのプラスの資産から、借金などのマイナスの資産を差し引く「債務控除」が適用されます。この制度により、相続する際に資産総額より借金が多いと、相続税が軽減される仕組みです(※)。

ただし、元々現金1億円を持っている被相続人が1億円借金してマンションを購入したとしても、プラスの資産の1億円(現金)とマイナスの資産の1億円(借金)が相殺されるため、マンションにかかる相続税に変化はありません。

※参考:国税庁.「No.4126 相続財産から控除できる債務」,(参照2025-04-28)

相続税対策には誰の名義でマンションを購入すべき?

誰の名義にするのが良いかは、資産や収入の状況などによって異なるため、一概には言えません。

被相続人の名義でマンションを購入し、数年以内に相続が発生した場合は、債務控除の効果が大きくなりやすく、相続税の節税効果が期待できます。ただし、相続までの期間が長くなると、債務が減少していくため、債務控除による節税効果は徐々に薄れていきます。また被相続人が高所得者である場合、所得税・住民税・事業税の負担が増加するため、全体の税負担が大きくなるかもしれません。

相続人である子の名義で購入した場合、家賃収入は子の所得として計上されるため、将来の納税資金を蓄えられるでしょう。さらに、相続人に給与所得が多く、不動産所得が帳簿上赤字になる場合は、損益通算により所得税・住民税の節税効果が見込まれます。ただし、相続人に十分な返済能力がない場合は、ローンの審査に通らない可能性もあるため注意が必要です。

法人名義でマンションを建てた場合、家賃収入は法人の所得として計上されます。法人の役員として家族を登用すれば、役員報酬として収入を分配することができ、それぞれの所得税率を抑える効果があります。また報酬は給与として支払われるため、贈与税の課税対象にはなりません。

ただし、親の所有する土地に法人名義で建築を行うと、税務上「借地権」が認定される可能性があります。この場合、認定課税を受けるリスクがあるため、税務署に「土地の無償返還に関する届出書」を提出しておく必要があります(※)。

※参考:国税庁.「C1-63 土地の無償返還に関する届出」,(参照2025-04-28).

相続税対策でマンションを購入するメリット・デメリット

マンションを購入することには、相続税の評価額を下げる効果が期待できる上に、家賃収入を得られる利点があります。これにより老後の資金づくりにもなり、将来的な安心感につながります。

またインフレによって物価が上がると、現金の価値は目減りしますが、マンションのような不動産は価格が上がる可能性が高いため、現金のみを保有するよりも資産として有利になるケースが多いです。

とはいえ、物件購入時に多額の自己資金を使ってしまうと、いざ相続が発生したときに、納税資金が足りなくなるリスクがあります。さらに、不動産は現金と違って分けにくいため、相続人が複数いる場合には遺産分割を巡って争いに発展する可能性もあるでしょう。

加えて、不動産投資には空室リスクもあります。長期間入居者が見つからない物件は、いざ売却したくても困難になる可能性があります。

マンション購入による相続税対策は専門家に相談しよう

マンション購入は相続税対策に効果的な方法です。特に賃貸マンションを経営すれば、大幅に相続税を抑えられる可能性があります。ただし、マンション購入にはデメリットもあるため、自分の相続税対策に適しているかは、専門家に相談して慎重に判断しましょう。

名古屋にある貝沼建設は、55年にわたって地域密着で不動産活用による資産形成や相続をサポートしています。一人ひとりの状況や希望を踏まえたプランを提案するため、マンション購入による相続税対策を検討している方は、お気軽にご相談ください。

土地活用についてのご相談はこちらから