土地活用コラム

土地の固定資産税はどのように計算する?具体的なシミュレーションや節税対策を解説

固定資産税は、その評価額の算定方法や適用される特例措置など、専門的な知識が求められる部分も少なくありません。その仕組みを正しく理解することで、適正な納税につながります。

本記事では、土地の固定資産税について、実際の数値を用いたシミュレーションを通じて、複雑な計算方法を分かりやすく解説します。固定資産税について疑問をお持ちの方は、ぜひ参考にしてください。

固定資産税とは?

固定資産税とは、土地や建物などの固定資産を所有している人に課される税金です。市町村が税額を決定する地方税の一つで、毎年1月1日時点で固定資産を所有している人に課税されます。

固定資産には、土地や建物などの不動産の他、事業に使用した車両や備品、構造物なども含まれます。

徴収した固定資産税の用途は、地域の公園や道路、学校、福祉施設などの公共施設の整備・維持などです。住民が快適に暮らすために必要な財源であり、地域社会を支える役割を担っているのです。

※参考:総務省.「固定資産税」.“(1)固定資産税の概要”“(2) 価格の決定の仕方”,(2025-04-24).

税額は固定資産評価額・課税標準額を基に計算する

固定資産税の税額は、固定資産評価額もしくは課税標準額を基に計算します。

固定資産評価額とは、市町村が個別に定めた固定資産の価値のことです。田や畑、宅地などの地目に応じて評価額が設定されています。既に建物が建っている土地や今後建物を建設する予定のある土地を示す「宅地」の場合、地価の7割程度を目安に評価額を計算します(※1)。

一方、課税標準額とは、実際に税額を計算する際に使用する金額のことです。基本的に両者とも同額ですが、住宅用地などで軽減措置が適用される場合、税負担を減らすために低く計算されることがあります(※2)。

このように、どちらも市町村が独自で金額を定めている点は共通していますが、特例適用の有無によって税額が変わる可能性があります。

※1参考:総務省.「固定資産税」.“(1) 固定資産の評価方法”. ,(参照2025-04-24).

※2参考:久留米市.「固定資産価格と課税標準額の違い」. ,(2024-04).

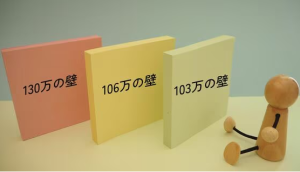

住宅用地の特例の適用で評価額は減額される

前述の通り、住宅用地には、固定資産税を軽減するための特例が設けられています。住宅用地の特例が適用されると、課税標準額が引き下げられるため、固定資産税の負担を軽減できます。

住宅用地とは、居住用の住宅が建っている土地のことです。更地は居住用には使用されていないため、特例適用は対象外です。しかし、これから居住用の住宅を建てるといったケースでは、特例の活用が認められる可能性があります。自治体によって判断基準が異なるため、役所や町役場で確認してみましょう。

特例の区分は「小規模住宅用地」と「一般住宅用地」の2つです。どちらが片方だけ適用されるのではなく、一戸当たり200平方メートル以内の部分には小規模住宅用地、200平方メートルを超える部分には一般住宅用地が適用されます。

詳細は、以下の通りです(※)。

| 土地の面積 | 適用される区分 | 課税標準額 |

| 一戸当たり200平方メートル以内 | 小規模住宅用地 | 評価額を6分の1に軽減 |

| 一戸当たり200平方メートル以上 | 一般住宅用地 | 評価額を3分の1に軽減 |

例えば、敷地が250平方メートルある土地の場合、200平方メートルまでは課税評価額が6分の1になります。残りの50平方メートルは、一般住宅用地として3分の1に軽減されます。

マンションの場合、一棟全体ではなく各部屋を一戸と見なすため、税負担を大きく軽減できるでしょう。

※参考:国土交通省.「固定資産税等の住宅用地特例に係る空き家対策上の措置」.,(参照2025-04-24).

固定資産税評価額は3年ごとに見直しが実施される

固定資産税評価額は、3年ごとに見直しが実施されます(※1)。見直しのタイミングを「評価替え」と呼び、市町村は国の定める基準に従って土地や建物の価格を再評価します。

この評価替えによって、次の3年間の固定資産税額の基となる金額が決定する仕組みです。直近では2024年度が評価替えの年に当たるため、次回は2027年度に見直しが行われます(※2)。

見直し時に固定資産税評価額が下がれば、固定資産税の税額も安くなります。反対に評価額が上がると税負担が高くなるため、評価替えのタイミングは意識しておきましょう。

※1参考:総務省.「固定資産税」.“(1) 固定資産の評価方法”.,(参照2025-04-24).

※2参考:新城市.「令和6年度は評価替えの年です」.“土地の評価額が下がっても税額が上がるのはどうしてですか?”,(参照2024-05-07).

自身の固定資産税について知りたい方はこちら

※愛知・岐阜エリアの方が対象

土地の固定資産評価額の調べ方

土地の固定資産評価額は、主に以下の方法で調べます。

- 全国地価マップで調べる

- 固定資産評価証明書で調べる

- 固定資産税課税明細書で調べる

- 固定資産課税台帳で調べる

全国地価マップで調べる

全国地価マップでは、固定資産税評価額の目安を確認できます。全国地価マップとは、一般社団法人 資産評価システム研究センターが運営している便利なWebサービスです。固定資産税路線価の他、地価公示価格や相続税路線価などの情報を閲覧できます。

固定資産路線価とは、公示地価の約70%の価格のことで、固定資産税を計算するために必要な基準となります(※)。土地を購入する前に、税額がいくらになるのかを計算したいときに役立つサービスです。

ただし、全国地価マップの固定資産税路線価の更新時期は、7月下旬頃です。そのため、1~7月中旬頃に確認しようとしても、最新の評価額がまだ反映されていない場合があります。確認する際は、更新時期を頭に入れた上で閲覧しましょう。

※参考:仙台市総合コールセンター杜の都おしえてコール.「固定資産税路線価と相続税路線価はどう違うのですか。」. ,(2025-02-25).

固定資産評価証明書で調べる

固定資産評価額を、固定資産評価証明書で調べる方法もあります。固定資産評価証明書とは、市町村が発行している証明書です。土地所有者の氏名や住所、土地の面積の他、固定資産評価額が記載されています。

証明書は、市町村の税金関係の窓口で申請する必要があります。一部の地域では、郵送での申請も受け付けている場合があるため、自治体のWebサイトなどで確認してみましょう。

なお、証明書を取得できるのは、土地の所有者や同居している家族、相続人、所有者に委任された代理人などに限られます。代理人が申請する際は、別途委任状を用意しなければなりません。具体的な書類や申請手続きは自治体によって異なるため、事前にWebサイトや窓口で確認しましょう。

固定資産税課税明細書で調べる

固定資産税課税明細書でも、評価額の確認が可能です。課税明細書は、毎年4月頃に自治体から送付される証明書で、納税通知書とセットで送られてきます。

固定資産評価額は、価格や評価額の欄に記載されています。様式は自治体によって異なるため、確認方法が分からなければ市役所や役場に問い合わせてみましょう。

なお、固定資産税課税明細書は、多くの地域で再発行が不可となっています。そのため、納税通知書が届いた際は、内容をしっかり確認した上で大切に保管してください。

万が一、明細書を紛失してしまった場合は、後述の固定資産税台帳で評価額を確認しましょう。

固定資産課税台帳で調べる

固定資産課税台帳を閲覧すれば、土地の評価額を把握できます。固定資産課税台帳とは、各市町村が管理している台帳で、固定資産の評価額や所有者情報などが記載されている公的な資料です。

なお、課税台帳を閲覧できるのは、土地の所有者やその家族、相続人などの権利関係を持っている人に限ります(※)。代理人が申請する場合は、委任状が必要です。

申請窓口や手続き方法、手数料は、市区町村によって異なるため、自治体のWebサイトで必要な手続きや書類をチェックしておきましょう。

※参考:兵庫県加古郡稲美町.「固定資産課税台帳の閲覧や証明は誰でもできますか?」. ,(2019-06-26).

土地にかかる固定資産税の計算方法

ここでは、土地にかかる固定資産税の計算方法を解説します。

税金が決まる仕組みを把握することで、事前におおよその税額を見積もれるようになり、資金計画や節税対策にも役立てることができます。具体的なシミュレーションを通して、どのように税額が決まるのかを見ていきましょう。

「固定資産税評価額(課税標準額)×1.4%」で計算する

土地の固定資産税は、以下の計算式で算出します(※)。

- 固定資産税評価額(課税標準額)×1.4%

ただし、1.4%はあくまでも国の標準税率です。自治体によっては税率が異なる可能性があるため、注意しましょう。

なお、固定資産税評価額(課税標準額)の計算式は「土地の総面積×路線価」です。路線価は、前述の全国地価マップもしくは国税庁の「路線価図・評価倍率表」で調べられます。

※参考:総務省.「固定資産税」.“(3) 税額の決定の仕方”. ,(参照2025-04-24).

【シミュレーション】土地にかかる固定資産税はいくら?

それでは、以下の条件を基に土地の固定資産税をシミュレーションしてみましょう。

- 固定資産税評価額:3,000万円

- 土地の総面積:200平方メートル

上記の場合、200平方メートル全てが小規模住宅用地の特例の対象となるため、固定資産税評価額が6分の1になります。計算式は以下の通りです。

3,000万円×1/6=500万円

このように、特例の適用によって評価額が500万円に引き下げられます。次は、500万円に税率1.4%を掛けて固定資産税を算出します。計算式は以下の通りです。

500万円×1.4%=7万円

従って、固定資産税は7万円になります。

総面積が250平方メートルだった場合は、200平方メートルまでの部分は小規模住宅用地、残りの50平方メートルは一般住宅用地の特例が適用されます(※)。計算式は以下の通りです。

- 200平方メートルまでの固定資産税評価額を求める

3,000万円×(200÷250)×1/6=400万円

- 残り50平方メートルの固定資産税評価額を求める

3,000万円×(50÷250)×1/3=200万円

- 合計して課税標準額を求める

400万円+200万円=600万円

- 固定資産税を求める

600万円×1.4%=8万4,000円

従って、固定資産税は8万4,000円となります。

※参考:国土交通省.「固定資産税等の住宅用地特例に係る空き家対策上の措置」.,(参照2025-04-24).

土地の種類によって固定資産税の税額は異なる?

土地の固定資産税は、土地の種類や用途によって税額が異なります。所有する土地がどの区分に該当するのか把握し、税額が決まる仕組みを理解しておきましょう。

ここでは、駐車場と農地の固定資産税の計算方法と節税方法を解説します。

【ケース1】土地が駐車場の場合

駐車場の固定資産税の計算式は「固定資産税評価額(課税標準額)×1.4%」です(※)。駐車場は、住宅用地の特例が適用できません。そのため、同じ面積の土地でも、駐車場経営をしていた場合は税負担が大きくなる傾向があります。

例えば、固定資産評価額が1,500万円の駐車場であれば、固定資産税は「1,500万円×1.4%=21万円」です。

※参考:総務省.「固定資産税」.“(3) 税額の決定の仕方”. ,(参照2025-04-24).

【ケース2】土地が農地の場合

農地として利用している土地の固定資産税の計算式は、宅地や駐車場と同様で「固定資産税評価額×1.4%」です。ただし、農地は種類によって評価の基準が異なります。

農地の税額は、以下の3つに区分に分けて算出します。

- 一般農地・生産緑地

- 一般市街化区域農地

- 特定市街化区域農地

一般農地・生産緑地

一般農地とは、生産緑地や一般市街化区域などに該当せず、純粋に農業目的で使用されている農地を指します。

一方、生産緑地とは、一定の要件を満たすことで農地としての保全が認められる土地のことです。農地面積が500平方メートル以上あり、今後も農業を継続できること、かつ公共施設の敷地として使用できるなどの要件を満たせば、自治体から生産緑地として認められます(※1)。

一般農地や生産緑地にかかる固定資産税は、次の2つのうちいずれか少ない方が適用されます(※2)。

- 本則税額:固定資産税評価額 ×1.4%

- 調整税額:前年度の課税標準額×負担調整率×1.4%

負担調整率とは、前年度からの税負担の急激な増加を防ぐために設けられている調整率です。調整率は、負担水準の区分に応じて以下のように定められています(※2)。

| 負担水準の区分

(前年度の課税評価額÷今年度の評価額) |

負担調整率 |

| 0.9以上 | 1.025 |

| 0.8以上0.9未満 | 1.05 |

| 0.7以上0.8未満 | 1.075 |

| 0.7未満 | 1.1 |

例えば、評価額が30万円、前年度の課税標準額が25万円だった場合、それぞれの計算式は以下のようになります。

【本則税額】

- 30万円×1.4%=4,200円

【調整税額】

- 負担水準:25万円÷30万円=約83

- 負担調整率:05

- 税額:25万円×1.05×1.4%=3,675円

このように調整税額の方が低いため、実際に課税される固定資産税は3,675円になります。

※1参考:国土交通省.「生産緑地制度の概要」.“生産緑地制度の概要”.,(参照2025-04-24).

※2参考:農林水産省.「農地の保有に対する税金(固定資産税)」.“負担調整率”.,(参照2025-04-24).

一般市街化区域農地

一般市街化区域農地とは、おおよそ10年以内に住宅地や商業地などとして整備を進める予定の農地のことです(※1)。今後宅地としての使用が見込まれているため、評価の基準は農地であっても、課税においては宅地並みの評価額が適用されます。

固定資産税の税額は、次の2つのうちいずれか少ない方が適用されます(※2)。

- 本則税額:固定資産税評価額 ×1/3×1.4%

- 調整税額:前年度の課税標準額×負担調整率×1.4%

(負担調整率=前年度の課税標準額÷今年度の評価額×1/3)

例えば、評価額3,000万円、前年度の課税標準額が2,000万円だった場合、それぞれの計算式は以下のようになります。

【本則税額】

- 3,000万円×1/3× 1.4%=14万円

【調整税額】

- 負担水準:2,000万円÷3,000万円×1/3=約22

- 負担調整率:1

- 税額:2,000万円×1.1×1.4%=30万8,000円

このように本則税額の方が低いため、実際に課税される固定資産税は14万円になります。

※1参考:北名古屋市.「市街化区域農地の課税」.“市街化区域農地とは”. ,(2025-01-02).

※2参考:農林水産省.「農地の保有に対する税金(固定資産税)」.“市街化区域農地 (=農地の負担調整措置)”.,(参照2025-04-24).

特定市街化区域農地

特定市街化区域農地とは、三大首都圏(首都圏・中部圏・近畿圏)に位置しており、今後宅地として使用される可能性が高い農地のことです(※1)。

固定資産税の税額は、次の2つのうちいずれか少ない方が適用されます(※2)。

- 本則税額:固定資産税評価額 ×1/3×軽減率×1.4%

- 調整税額:(前年度の課税標準額+今年度の評価額×1/3×5%)×1.4%

なお、軽減率は新たに特定市街化区域農地に指定された場合に適用されます。具体的には、初年度から4年度にかけて0.2%~0.8%軽減措置が取られる仕組みです(※3)。

| 年度 | 軽減率 |

| 初年度 | 0.2 |

| 2年度目 | 0.4 |

| 3年度目 | 0.6 |

| 4年度目 | 0.8 |

例えば、評価額3,000万円、前年度の課税標準額が2,000万円、特定市街化区域農地に指定されて2年度目の農地だった場合の計算式は、以下の通りです。

【本則税額】

- 2年度目の軽減率:4

- 3,000万円×1/3×0.4×1.4%=5万6,000円

【調整税額】

- (2,000万円+3,000万円×1/3×5%)×1.4%=28万7,000円

このように本則税額の方が低いため、実際に課税される固定資産税は5万6,000円になります。

※1参考:北名古屋市.「市街化区域農地の課税」.“特定市街化区域農地とは”. ,(2025-01-02).

※1参考:国土交通省.「特定市街化区域内農地対象市一覧」. ,(参照2025-04-24).

※2参考:農林水産省.「農地の保有に対する税金(固定資産税)」.“特定市街化区域農地 (=宅地の負担調整措置)”. ,(参照2025-04-24).

※3参考:国土交通省.「市街化区域内農地の資産価値の整理」.“表 特定市街化区域農地の固定資産税の計算”. ,(参照2025-04-24).

土地の固定資産税を軽減するには?

土地の固定資産税を少しでも抑えるには、税額を軽減できる制度や方法を上手に活用することが大切です。具体的な対策は、以下の通りです。

- 住宅やアパートなどを建てる

- 自治体が独自で設けている減免制度を活用する

- 土地情報が正確かどうかを確認する

住宅やアパートなどを建てる

住宅やアパートなどの建物を建てることで、住宅用地の特例の適用が可能となります。特例が適用されれば、200平方メートルまでの部分の評価額が6分の1に、200平方メートルを超える部分の評価額は3分の1に軽減されます(※)。

建物が建っていない更地では軽減措置を受けられないため、建物を建てれば税金の負担を大きく減らせるでしょう。

※参考:国土交通省.「固定資産税等の住宅用地特例に係る空き家対策上の措置」. ,(参照2025-04-24).

自治体が独自で設けている減免制度を活用する

自治体が独自で設けている減免制度を活用するのも良いでしょう。

例えば静岡市では、災害で建物や土地が損壊した場合、被害の程度に応じて固定資産税が免除または軽減されます(※1)。名古屋市でも、生活保護を受けている人の土地に対して、税額が軽減または免除される制度が設けられています(※2)。

該当する場合、負担を大幅に軽減できる可能性があるため、事前に情報をチェックしておきましょう。

※1参考:静岡市.「固定資産税・都市計画税の減免」. ,(参照2025-04-24).

※2参考:名古屋市.「固定資産税・都市計画税の減免について知りたい。」. ,(参照2025-04-24).

土地情報が正確かどうかを確認する

行政に登録されている土地情報に誤りがあると、本来より高い固定資産税を支払うことになる場合があります。そのため、土地の登記情報が正確かどうかを確認しましょう。

特に相続などで代々受け継がれている土地は、隣地との境界が曖昧になったり、形状が変化して登録されている面積との相違が生まれていたりする場合があります。

土地情報に誤りがありそうな場合は、市区町村の窓口で変更申請を行いましょう。

土地の固定資産税の支払い方法とは? いつまでに支払えば良い?

支払い方法は自治体によって異なりますが、コンビニや金融機関などで支払う場合が多いです。口座振替やクレジットカード、決済アプリなどに対応している自治体もあるため、納税通知書や市区町村の窓口で確認してみましょう。

また固定資産税は一括払い、もしくは年4回に分けて支払います。納税通知書は毎年4月~5月に届くため、記載されている期日までに支払いましょう。

期日は全国一律で決まっておらず、自治体によって異なります。以下は、主な都市の令和7年度の固定資産税の期日をまとめたものです(※)。

| 都市 | 第1期 | 第2期 | 第3期 | 第4期 |

| 札幌市 | 4月30日 | 7月31日 | 9月30日 | 12月31日 |

| 東京23区 | 6月30日 | 9月30日 | 1月5日 | 3月2日 |

| 名古屋市 | 4月30日 | 7月31日 | 1月5日 | 3月2日 |

| 大阪市 | 4月30日 | 7月31日 | 12月25日 | 3月2日 |

| 福岡市 | 4月30日 | 7月31日 | 1月5日 | 3月2日 |

※参考:札幌市.「固定資産税」.,(参照2025-03-27).

※参考:東京都.「固定資産税・都市計画税(土地・家屋)」.”Q4 固定資産税の納期はいつですか。”. ,(参照2025-04-24).

※参考:名古屋市.「固定資産税について」.,(参照2025-04-01).

※参考:大阪市.「大阪市税の納期限等」.,(参照2025-04-01).

※参考:福岡市.「令和7年度 市税の納期など」.,(参照2025-04-017).

土地の固定資産税を抑えるなら土地活用を前向きに検討しよう

固定資産税は、所有している土地の用途や状態によって変動するため、対策を講じなければ税負担がかさむ可能性があります。更地や駐車場など住宅用地の特例が適用されない場合は、税額が高くなる傾向があるため注意しましょう。

名古屋で「土地をどう活用すれば良いか分からない」「固定資産税を少しでも抑えたい」とお悩みの方は、貝沼建設にご相談ください。建物の建設はもちろん、売却や賃貸経営など、ご希望に合わせたプランを提案します。お電話またはお問い合わせフォームにて、お気軽にご相談ください。

土地活用についてのご相談はこちらから