土地活用コラム

相続時精算課税制度の見直しと生前贈与加算制度の見直し

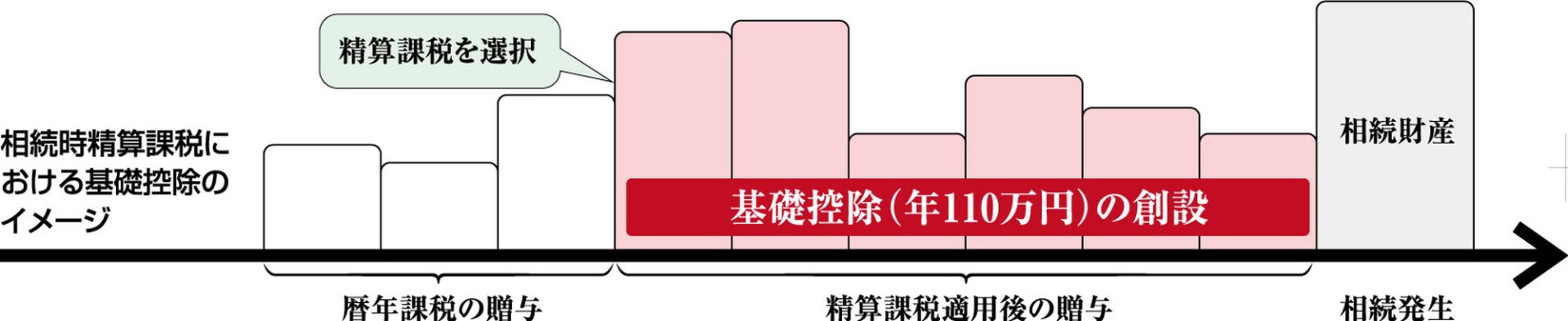

❶相続時精算課税制度の見直し

基礎控除110万円の創設(相続時精算課税制度の使い勝手向上)

●相続時精算課税の選択後は生前贈与か相続かによって税負担は変わらず、資産移転の時期に中立的な仕組みとなっている。

●暦年課税との選択制は維持しつつ、申告等に係る事務負担を軽減する等の観点から、相続時精算課税においても暦年課税と同水準の基礎控除を創設する。

●これにより、生前にまとまった財産を贈与しにくかった者にとっても、相続時精算課税を活用することで、次世代に資産を移転しやすい税制となる。

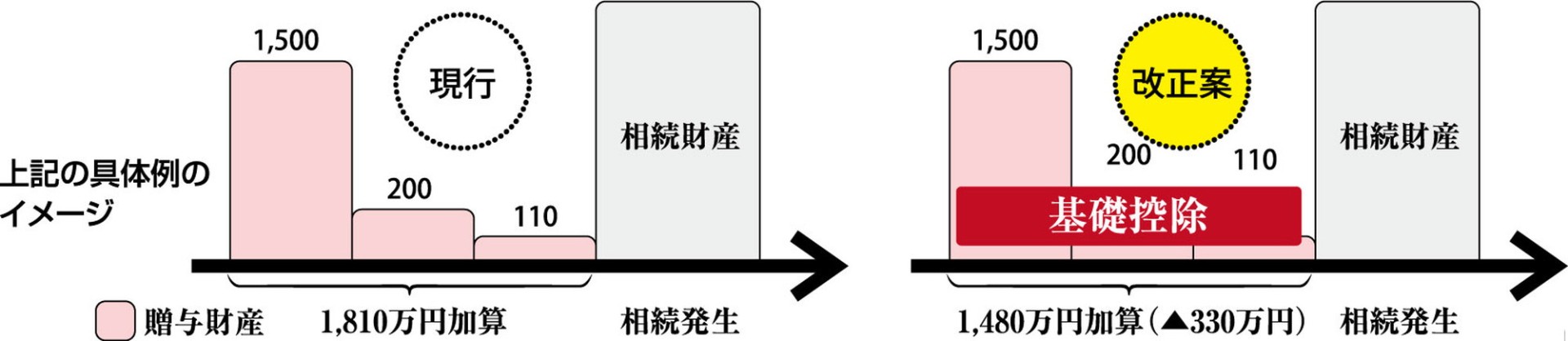

【贈与時】相続時精算課税にも暦年課税と同水準の年110万円の基礎控除を創設する。

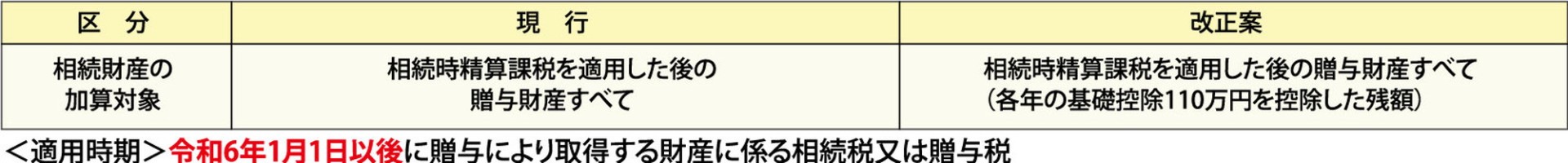

【相続時】特定贈与者の死亡に係る相続税の課税価格に加算等をされる特定贈与者から贈与により取得した財産の価格を、基礎控除110万円の控除した後の残額にする。

■暦年贈与による生前贈与加算制度では相続時に加算される際には基礎控除額が控除されない一方で、精算課税贈与では基礎控除額が控除されることになったため、相続前7年間の贈与は暦年贈与より精算課税贈与の方が有利になる。

■以前は相続税対策として精算課税贈与を利用する場合、

①相続見込財産が基礎控除額に満たないなどで相続税の発生がほぼ見込まれないケース

②事業承継等で相続する株式の評価額をフィックスしておきたいケースなどに限られていたが、「基礎控除額を利用して相続税対策を行うケース」も、精算課税贈与の選択が以前よりもしやすくなった。

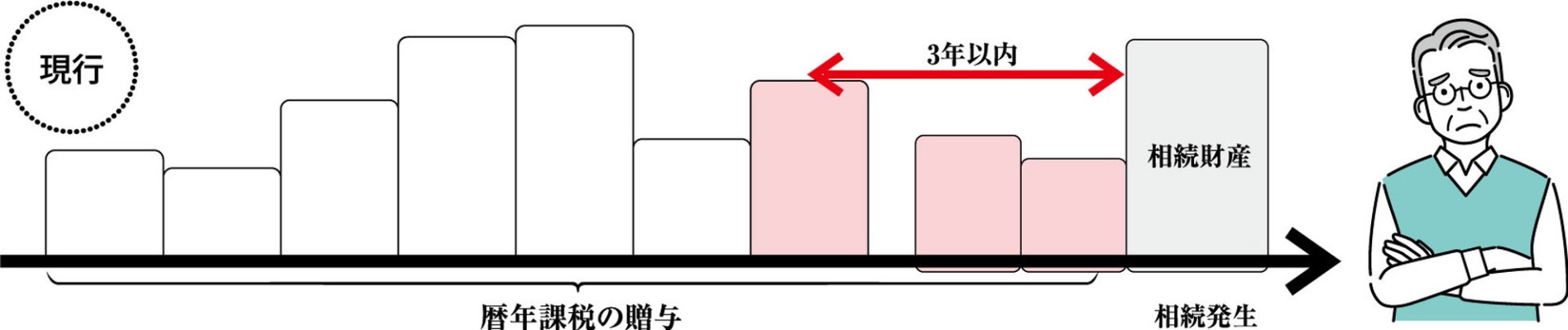

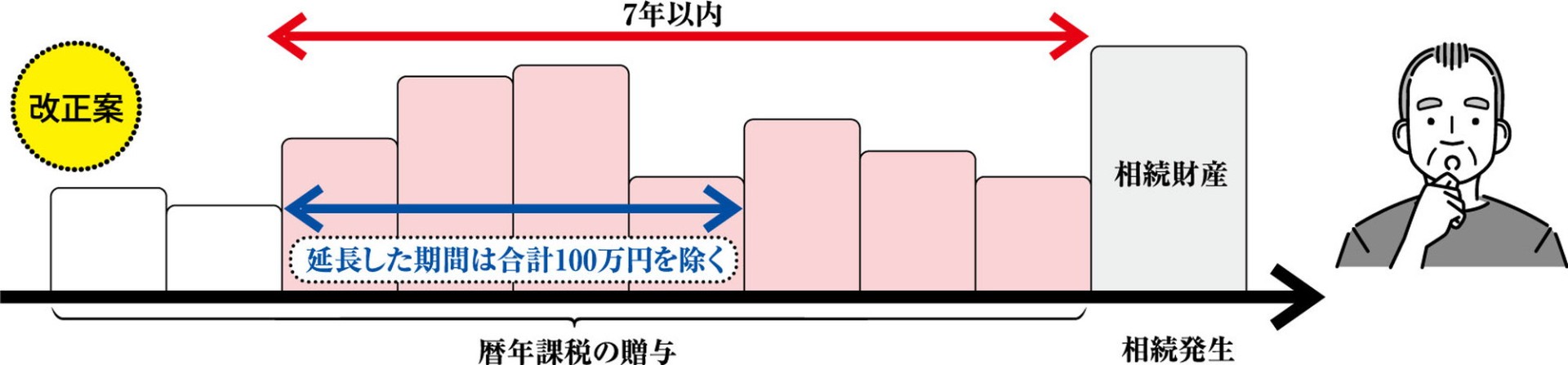

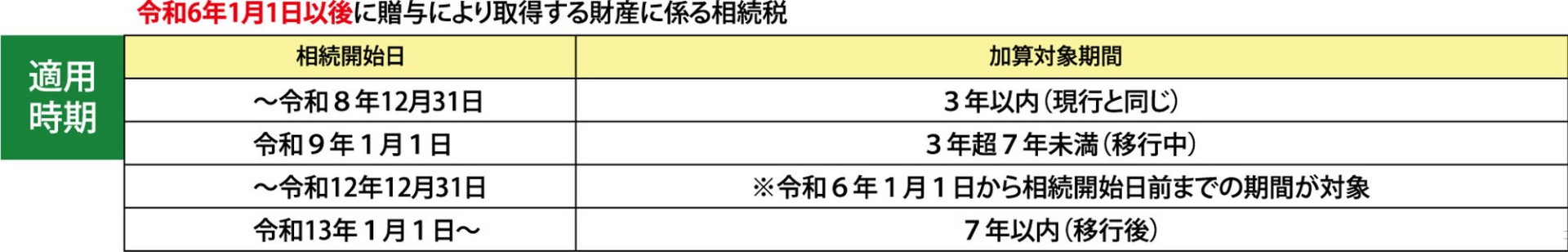

❷生前贈与加算制度の見直し(加算期間の延長)

●現行、相続開始前3年以内に受けた贈与は相続財産に加算する。

●暦年課税においても、資産移転の時期に対する中立性を高めていく観点から、相続財産に加算する期間を7年に延長する。

●その際、過去に受けた贈与の記録・管理に係る事務負担を軽減する観点から、

延長した期間(4年間)に受けた贈与のうち一定額は相続財産に加算しない。

【内容】相続又は遺贈により財産を取得した者が、相続開始前7年以内(現行:3年以内)に被相続人から贈与により財産を取得したことがある場合には、贈与により取得した財産の価値を相続税の課税価格に加算。ただし、延長した期間の財産は、合計100万円まで加算対象外。

土地活用についてのご相談はこちらから