土地活用コラム

死亡保険金等の課税関係について

死亡保険金等を受け取った際に、相続税の課税対象と思っていたら、所得税、贈与税の課税対象になることがあります。今回が、生命保険による死亡保険金を受け取った場合の課税関係についてお話しします。

1.生命保険の仕組み

生命保険契約を締結する際には、①保険契約者(保険料負担者) ②被保険者 ③保険金受取人を定める必要があります。

2.死亡保険金等の課税関係

被保険者が死亡し、保険金受取人が死亡保険金を受け取った場合には、当該生命保険契約に係る保険契約者(保険料負担者)、被保険者、保険金受取人が誰であるかによって、相続税、所得税、贈与税のいずれかの課税の対象となります。では、どのような場合に相続税、取得税、贈与税の課税対象になるか考えていきましょう。

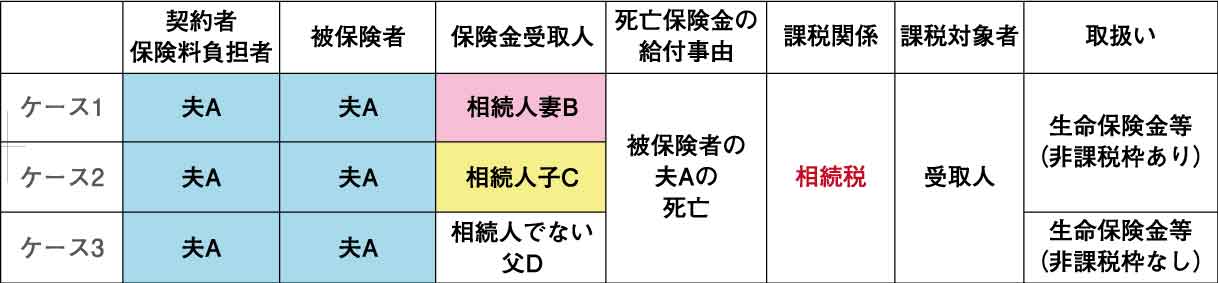

3.相続税の課税対象とされる場合

死亡保険金が相続税の課税対象とされる場合は以下の要件となります。

①保険契約者(保険料負担者)=被保険者

②保険契約者(保険料負担者)≠保険金受取人

③被保険者が死亡したこと

相続税の課税対象となる死亡保険金のうち、保険金受取人が被相続人の相続人であるときは、相続により取得したものとみなされ、受け取った死亡保険金の全部または一部につき非課税枠(※注)が設けられています。【ケース1・2参照】

※注 非課税枠=5,000,000円×法定相続人の数

保険金受取人が相続人以外の者であるときは、遺贈により取得したものとみなされ、非課税枠は設けられていません。【ケース3参照】

4.所得税が課税される場合

所得税の課税対象とされる場合は以下の要件となります。

①保険契約者(保険料負担者)≠被保険者

②保険契約者(保険料負担者)=保険金受取人

③被保険者が死亡したこと

この場合、被保険者は死亡しているので、死亡保険金は保険金受取人に支払われます。ただ、保険契約者(保険料負担者)と保険金受取人が同一人物なので、考え方としては、「自分が保険料と支払い、自分が保険金を受け取った」という投資と回収の図式になります。そのため、相続税の課税対象とはならず、死亡保険金を一括で受け取った場合には一時所得、年金形式で受け取った場合には、雑取得として所得税の課税対象となります。【ケース4参照】課税対象がいくらになるかは、紙面の都合上割愛します。

5.贈与税が課税される場合

贈与税の課税対象とされる場合は以下の要件となります。

①保険契約者(保険料負担者)≠被保険者≠保険金受取人

②被保険者が死亡したこと

この場合、被保険者は死亡しているので、死亡保険料は保険金受取人に支払われます。ただ保険契約者(保険料負担者)と保険金受取人が同一人物ではないので、考え方としては、「自分が保険料を支払い、第三者が保険金を受け取った」という図式になります。そのため、相続税の課税対象とはならず、保険契約者(保険料負担者)から保険金受取人への贈与として贈与税の課税対象となります。【ケース5参照】

6.まとめ

上記をまとめると以下の通りとなります。

相続税の課税関係が生じる場合

所得税・贈与税の課税関係が生じる場合

誰が保険料を負担し、誰が保険金を受け取ったかを考えると課税関係が整理できます。

死亡した方が保険料を負担し、遺族が死亡保険金を受け取れば・・・相続税の課税対象

生きている方が保険料を負担し、ご自身で死亡保険金を受け取れば・・・所得税の課税対象

生きている方が保険料を負担し、第三者が死亡保険金を受け取れば・・・贈与税の課税対象

生命保険の契約をする場合には、上記を踏まえて保険契約者、被保険者、保険金受取人を決めましょう。不明な点は、保険会社の方や我々税理士に相談するのもいいでしょう。(生命保険契約にはこの他にも色々な取り扱いがありますが、紙面の都合上割愛します。)

土地活用についてのご相談はこちらから