土地活用コラム

生前贈与ができなくなる?

最近、週刊誌の表題に「生前贈与ができなくなる!」というようなことが書かれており、生前贈与ができなくなった場合の相続対策について相談をされる機会が多くなりました。しかし、誤解されている人も多いので、生前贈与について整理してみます。正確に言いますと、「生前贈与という制度自体は残りますが、今後は節税効果が低くなる」ということになります。

❶贈与税

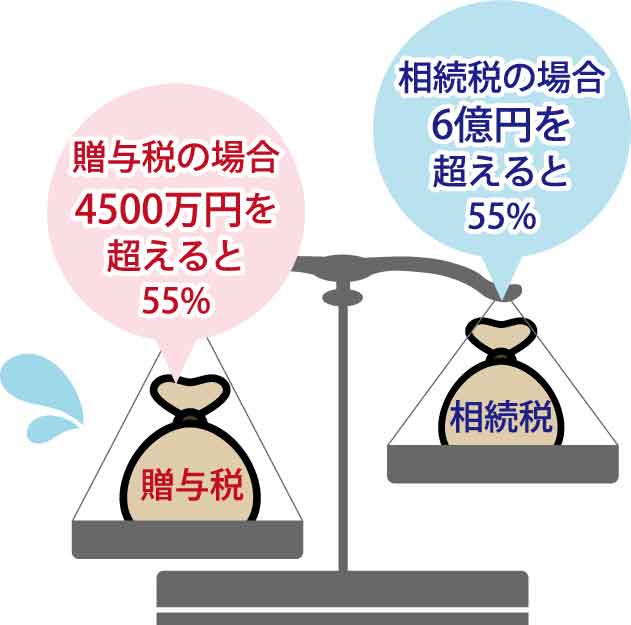

他人に金品を贈与すると、贈与して「もらった人」は、確定申告と同じ時期に税務署に申告して、「贈与税」という税金を納めなければいけません。贈与税は贈与してもらった金額によって税率が異なりますが、所得税や相続税よりも税率が高いという印象があります。例えば、贈与税の税率は、4,500万円を超えると55%になってしまいます。相続税は6億円を超えると税率が55%になるのと比較すると、かなり重い税率ということになります。

❷贈与税の控除額

課税の対象となる金額については、贈与を受けた金額から基礎控除額110万円を差し引くことができ、「控除後の金額が0円を超えると課税」されることになります。裏を返せば、贈与を受けた金額が年間110万円を超えなければ税金を納める必要もなく、申告する必要もありません。

例えば、200万円の贈与を受けた場合、110万円の基礎控除額を引いた残りの90万円に対して課税されることになります。そして、その場合の税率は10%なので、9万円を贈与税として納める必要があります。もっとも、贈与者の「死亡前3年以内」の「相続人」に対する贈与については、贈与税の課題枠外であっても、贈与税の対象となります。

❸暦年贈与とは?

110万円までの贈与に対して贈与税がかからないことを利用して、110万円の範囲で、親が子どもなどに対して、複数年にわたって贈与するということはよくあることで、これを暦年贈与といいます。

しかし、毎年、同じ時期に、同じ金額の贈与を繰り返すと、税務署に定期贈与と見なされて、最初の年の110万円しか控除が認められない場合もあります。

例えば、100万円を10年間にわたって毎年贈与していた場合、1000万円の定期贈与があったとみなされたとします。定期贈与とみなされると、贈与の開始時にすべての金額を贈与する意思があったとみなされて、一括して贈与額の合計額1000万円に対する贈与額177万円が必要となります。(特例贈与の場合)

❹暦年贈与を活用して相続対策

⑴複数人への贈与

もっとも、贈与税は、「贈与を受けた人毎」に計算するもので、贈与する側は、贈与する相手の人数の制限はありません。

そのために、子どもが複数人いる場合は、子ども全員に対して贈与することで節税の効果があります。

⑵相続人以外への贈与

また相続人に対する贈与は、非課税の範囲でも、死亡前3年以内の分については相続財産とみなされてしまいます。

これを回避するために、「相続人ではない子どもの配偶者や孫」に贈与することで節税効果を上げることができます。もっとも、子どもが複数いる場合、特定の子どもの配偶者や孫に対してばかり贈与すると、相続時に揉めることになりますので、バランスが必要です。また、配偶者や孫と「養子縁組」をしている場合は、節税効果は上がりません。

⑶定期贈与とみなされないための対策

よく言われることですが、定期贈与とみなされないためには、

①贈与契約書を作成し、②毎年違う時期に、③違う金額を贈与したり、④振込先を名義預金とされないための手立てが必要です。

❺贈与制度は、どのように変わるのか?

法定相続人に対する暦年贈与については、廃止するとか、遺産としての扱いを死亡3年以内ではなく15年以内に拡げるべきという意見もあるそうですが、まだ正式なことは決まっていません。また暦年贈与だけでなく、教育資金贈与なども廃止される予定となっているので、今後の動向を注視する必要があります。このように国家財政の悪化に伴い、贈与税や相続税も増加傾向に進むことは明らかです。

相続対策としては、相続財産となるものが、不動産などの固定資産が多いのか、預金などの流動資産が多いのか、まずバランス比率を正確に把握する必要があります。その上で、預金・現金・株式などの流動資産が多い方は、今後は相続人以外の人(子の配偶者や孫)に対する、暦年贈与を検討する必要があると思われます。

❻過度な生前贈与には要注意!

一番危険なのは、自分の後継者(例えば長男)に対しては、先祖代々から引き継いでいる不動産を渡し、二男や長女には預貯金を渡そうと考え、節税のために相続人でない孫たちに多くの現金を贈与してしまっている場合です。このような場合、遺言を残すことは最小限必要なことでありますが、遺留分(法定相続分の2分の1)に対する配慮も必要です。

特に、民法が改正されて、遺留分の権利行使方法としては、遺留分相当額の「金銭請求」しかできないことになりました。そのため、多くの不動産を相続した人が、他の相続人から多額の遺留分相当額を請求されて、現金が足りないために不動産を売却するなど、対応に苦慮するという案件が頻発しつつあります。相続対策については、税務的側面と法律的側面という2つの視点から考える必要があります。

土地活用についてのご相談はこちらから