土地活用コラム

相続対策の2つの事例

1.賃貸住宅建築に係る相続対策の効果について

賃貸住宅を建築するとなぜ相続税が軽減されるのか

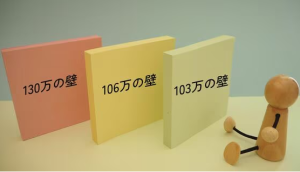

「借入金をして賃貸住宅を建築すると相続税が安くなる?」一般的によく耳にすることですが、一体どういう仕組みで相続税が軽減されるのでしょう。本当に借入金をしなければ相続税が軽減されないのでしょうか。賃貸住宅を建設することにより相続税が軽減されるのは次の①②2つの相続税評価額の引き下げ(評価差額)が主たる要因となっています。

①土地も相続税評価価格の引下げ(評価差額)

自己所有の宅地の上に賃貸住宅を建築すると、相続税評価の上でその敷地の利用区分が自用地(更地)から貸家建付地(自己所有の宅地で賃貸住宅などの貸家の敷地となっている宅地をいいます)に変わり、自用地(更地)の場合より15%相続税評価額の引下げを図ることができます。

②建物の相続税評価の引下げ

建物の相続税評価額は固定資産税評価額に相当する金額で評価されます。また、貸家についてはさらに借地権の価格を控除します。固定資産税評価額は建物の建築価格の5~6割程度の評価額となりますので、例えば建築価格1億円のマンションやアパートを新築すると、相続税評価額は借家権相当額を控除して、5,500万円-(5,500万円×30%)=3,850万円程度となり6,150万円程度の評価差額が期待できます。この建物の評価差額が賃貸マンションやアパート建築が相続対策となる1番の理由です。

③賃貸住宅を建設した場合の相続税の軽減効果の具体例

事例として、土地5,000万円、現金2億円、その他の財産5,000万円土地の上に、現金2億円をもってマンションを建築したとします。(固定資産税評価額は1.2億円とする)なお、推定相続人は長男・長女の2人とします。

この設例によると、マンションの建築により2億円の預金が8,400万円のマンションになり、マンションの敷地部分も貸家建付地評価となり通常評価より15%減額されることで相続税が約4,285万円ほど軽減されます。

④借入金で賃貸住宅を建設しなくても同様の相続税の軽減効果がある上記③の具体例で2億円の借入金を組んでマンションを建築した場合

よく「借入金をしてマンションやアパートを建築すれば、相続税が安くなる」と言われますが、下記表を比較していただければわかりますように、借入金を組んでその資金により賃貸住宅を建築しても、自己資金を充てて賃貸住宅を建設しても相続税の節税効果は全く同額になります。

すなわち、賃貸住宅を建築した場合の最大の節税(相続税)要因は、②でお話しました建物の評価差額であり、実際の時価(一般的に考えられている価値)と相続税を計算する上での時価との乖離により生じるものです。

この点に注意して今後の賃貸住宅の建築を考えれば、自己資金の投入または資産の買換えによる賃貸住宅の建設は、同様の節税(相続税)効果を得ながら安全な経営ができるという面で、より良い建築方法ではないかと思われます。

マンション建築を行われる方のほとんどが、その目的として「相続対策のため」を挙げられるでしょう。ゆえに、マンションの建築主も迷わず、不動産オーナー自ら個人で建てられるケースが大半です。確かに、マンションを建築すると、評価額が大きく下がり、相続対が軽減されます。しかし、条件次第によっては、不動産管理会社などの法人を建築主とすることも検討してみる価値があります。

以上のことから、相続対策の対象者が非常に高齢である場合や健康状態が思わしくない場合には、オーナー自ら個人で建築される方が無難でしょう。しかし、、相続対策の対象者の年齢が比較的若く、また健康状態もよい場合は、法人で建築されることによる効果が十分期待できることがあります。固定資産税の軽減が図れます。不動産を所有するものは、固定資産税の納付義務が発生します。これらは路線価など市区町村が決定して固定資産税評価と利用状況によって税額を算出されます。固定資産税の住宅用地特例により、200㎡以下の小規模住宅地は、更地にくらべ土地の固定資産税は6分の1に、都市計画税は3分の1に軽減されます。建物については一定の要件を満たせば、新築の物件については3年間の固定資産税が50%の軽減措置を受けることができます。中高層耐火建築物の場合は5年間にわたり減額されます。

2 保険料相当額を子供へ現金贈与(保険料贈与プラン)

●生命保険料で相続税の納税資金を準備する場合に、親が保険料相当額の現金の贈与を子に行い、子がその現金で親を被保険者とする生命保険契約を締結すれば、相続税の節税と納税資金対策を同時に解決できる場合があります。

●例えば、父が長男に現金の贈与をします。年間110万円を超えた場合は、贈与税の支払いが長男に生じます。その後、その現金にて長男は、契約者長男・被保険者父・保険受取人長男の生命保険契約に加入して、保険料を長男が支払っていきます。

●この方法によると、死亡保険金は、一時所得として長男に所得税と住民税が課税されます。一時取得なので1/2課税となり、相続課税はされません。

保険料支払いの能力のない子でも生命保険料の負担が可能になります。また、親から保険料相当額んp現金贈与をしたあとすぐに支払(自動引落)があれば手許に贈与資金がたまらなくて子の金銭感覚を狂わせることはありません。

●例えば、年間110万円の年払い保険料で終身保険(終身払込)の場合、70歳くらいの男性でおよそ1,400万円ぐらいの終身保険が確保できます。

●将来の遺留分の減殺請求されたときに、この死亡保険金を使用することもできます。

保険料支払能力等のない子等に対する保険料相当額の贈与行為について、国税庁は、支払保険金の負担者の判定については、過去の保険料の支払資金は父親等から贈与を受けた現金を充てていた旨、子等から主張があった場合は、事実関係を検討の上、例えば、毎年の贈与契約書、過去の贈与税の申告書、所得税の確定申告等における生命保険料控除の上、例えば、毎年の贈与契約書、過去の贈与税の申告書、所得税の確定申告等における生命保険料控除の状況、その他贈与の事実が認定できるものなどから贈与事実の証明が得られたものは、これを認めることとされています。

土地活用についてのご相談はこちらから